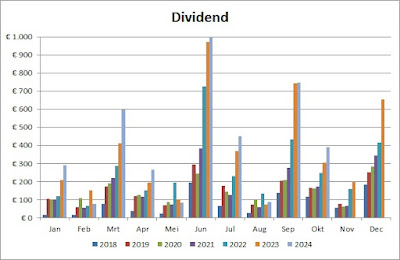

Dividend december 2024

- Dividend december: €725

- Dividend heel 2024: €5059

- Jaarlijks (forward) dividend: €6100 of 6227 EUR+USD (excl. belasting)

- Yield on cost: 4,9%

Resultaten 2024

- Iedere maand €1000-1500 inleggen. Check! Ook dit jaar is dat goed gelukt. Met onze salarisverhogingen zou dit ook komende jaren goed moeten lukken, mits de inflatie niet teveel roet in het eten gooit.

- Forward dividend: 6200 EUR+USD. Begin 2024 kwam ik eigenlijk op 6152 uit en wilde ik mezelf uitdagen. Dat is aardig gelukt, zelfs inclusief de ETF-verlagingen. Als de ETF's hun dividend niet hadden verlaagd, had ik dit doel dus zelfs gemakkelijk gehaald. Hoe ik daarmee omga richting mijn plannen voor 2025 weet ik nog niet. Ik weet dat ik het laatste kwartaal mijn kop in het zand heb gestoken rond het ETF-dividend, maar ik wil vooral kijken naar wat ik wel kan beïnvloeden.

- Handelen in opties: ik heb afgelopen maanden wat simulaties gedaan en ben nu bezig met een papieren account. Waar het op papier leuk rekent, zie ik in de praktijk nog wat nadelen, zeker in een stijgende markt. Oftewel, ik ben nog niet overtuigd. Ik speel nog wat door, maar dat is puur in de zijlijn. Als ik er serieus mee aan de slag ga, laat ik het weten.

Financieel overzicht

- Onze hypotheek is langzaam aan het zakken, volgens de reguliere aflossing (-2%).

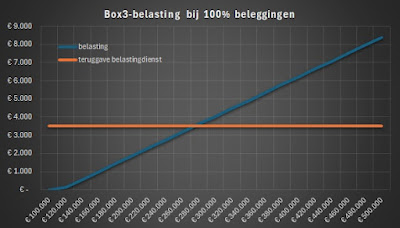

- De waarde van onze beleggingen is met maar liefst 33% gestegen. Als ik onze inleg eraf haal, kom ik uit op een autonome groei van 12,7%. Wat minder dan de gemiddelde markt, maar toch niet verkeerd. Dan ben ik blij dat onze overheid nog niet jaarlijks rekent met het werkelijke rendement.

- Het forward dividend loopt bijna in een rechte lijn omhoog (+14%). Minder dan vorig jaar (+18%), dit komt door de ETF-wijzigingen. Maar toch mooi om de stijgende lijn te zien.

- Ons totale vermogen bestaat voor een groot deel uit beleggingen en beweegt dus hierin mee. Dat het voor het grootste deel uit beleggingen bestaat, vinden we niet erg. We zitten immers nog in de opbouwfase.

Energieverbruik

Overige mijlpalen

- September: alweer 6 jaar aan het bloggen.

- Oktober: 500 EUR+USD per maand aan dividend.

- November 2024: 50% in de plus bij DeGiro.

- December: de Groegeld-index op 20%.

- Niet over geschreven, maar ik heb zo'n €1500 verdiend met mijn hobby.

Samenvatting

Hoe was jullie 2024?