Na wat doorvragen blijkt, dat ze een lange tijd geleden een beleggingshypotheek hadden afgesloten. Toen ze aan het einde van hun 20-jarige periode voor het eerst (!) gingen kijken, bleek de huizenmarkt ingestort, de beleggingshypotheek een woekerpolis en weinig waard te zijn. Dat is lullig. Maar aan de andere kant, eigen schuld. Als je je geld in iets stopt wat je niet snapt en waar je vervolgens nooit naar kijkt, moet je niet gek staan kijken dat je opeens een uitkomst krijgt die je niet bevalt. Dan is een uitspraak als "ik ga nooit meer beleggen" of het welbekende advies dat erop volgde "kijk uit, daar moet je nooit instappen" natuurlijk onzin.

Zelf vond ik het ook spannend toen ik voor het eerst ging beleggen. Maar nu na vijf jaar had ik gewild, dat ik er veel eerder mee begonnen was. Waarom? Het is een geldmachine. Zo ordinair wil ik het af en toe bekijken. Waarom is het een geldmachine? Je belegt in bedrijven. Bedrijven willen winst maken. Die winst gaat voor een deel naar aandeelhouders. Bedrijven willen ieder jaar meer winst maken. Dat zit nu eenmaal gebakken in de genen van de mensheid. We willen altijd meer. Dat komt voort uit tijdje geleden, waarin we nog moesten sprokkelen, verzamelen en jagen voor ons eten. Alles wat je toen zag, kon je maar beter pakken voordat het weg was. Intussen is de evolutie van de mens veel sneller gegaan dan dat ons brein zich heeft aangepast. Oftewel, nu willen we nog steeds meer en meer. Dat is de basis van de consumptie-maatschappij. Daar doe ik met beleggen misschien ook aan mee, daar ben ik me bewust van.

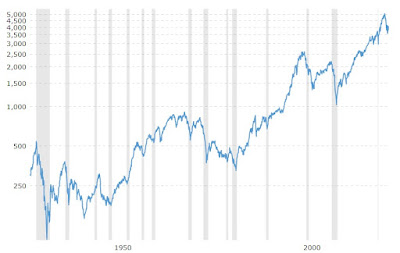

Doordat bedrijven steeds inventiever worden en we collectief meer leren, maken bedrijven meer winst en groeit de bedrijfswaarde. Effectief gezien stijgen de aandelenkoersen de afgelopen 100 jaar met zo'n 7% per jaar gemiddeld (inclusief dividend en min inflatie van 2%, die vallen ongeveer tegen elkaar weg). Dat is mooi te zien in onderstaande grafiek (let op, logaritmische schaal).

De S&P500, gecorrigeerd voor inflatie, in logaritmische schaal

Bron: Macrotrends

Ja, er is af en toe een crash. Ja, het kan soms vervelend zijn. Gewoon negeren en niet naar handelen, komt vanzelf wel goed. Tenzij er natuurlijk een mensheid-bedreigende gebeurtenis plaatsvindt, maar die kans is klein. En als hij gebeurt, zal mijn geld het laatste zijn waar ik me zorgen over maak. En ja, er bestaat een kans dat de beurzen crashen als ik één maand met pensioen ben. Dat is balen, maar ook dat herstelt zich meestal weer binnen een jaar of twee.

Oftewel: er kan in mijn ogen weinig mis gaan. Waar ik het vijf jaar geleden nog spannend vond om te gaan beleggen, ben ik nu zelfverzekerd en vind ik het weinig risico. Sterker nog, ik vind het veel erger om mijn geld op een rekening te zien verdampen tegen de inflatie. Dat is namelijk geen risico, maar een feit.

Om het stuk af te sluiten met een mooie uitspraak: "Het beste moment om een boom te planten was twintig jaar geleden, het tweede beste moment is vandaag".

Hoe lang beleggen jullie al?

14 opmerkingen:

De lessen die je oom toen werkelijk had moeten leren, waren:

* Als je een product niet snapt (zoals je beleggingshypotheek), laat je het je nog een keer uitleggen. Snap je het daarna nog niet, dan doe je het niet

* Als mensen je een groei van hoger dan gemiddeld 10% per jaar voorspellen, dan zijn het óf sukkels óf oplichters en kun je beter geen zaken met ze doen

Dat is achetraf heel makkelijk gezegd, maar de manier waarop destijds woekerpolissen werden verkocht was toch misleiding, dat staat inmiddels vast. Bedenk dat er geen internet vol met gratis kennis was, en men zich moest verlaten op betrouwbare adviseurs die een onzichtbare commissie inden en de betrouwbare banken die sjoemelden met de fondsresultaten uit het verleden. De term woekeren zag op de kosten, maar die zonder voorbehoud voorgespiegelde resultaten, die maken dat mensen blind vertrouwden op de goede bedoelingen van de adviseurs. Op zich hebben je ooms dus een goede les gehad, beleggen past niet bij ze. En dat is oké.

Ik beleg al 30 jaar en heb nu weer mijn startbedrag terug. Levert dus echt niks op.

@Petra: zoiets ja. In plaats van de oorzaak/schuld helemaal buiten zichzelf te leggen, had hij er nog wat lering uit kunnen halen.

@anoniem: zeker, de producten die toen werden aangeboden en de manier waarop was zeker niet zuiver. Wellicht was het ook de tijdgeest om blind op zulke adviseurs te varen, net zoiets als destijds een hoog aanzien van dokters, advocaten etc. Echter, ligt er ook een verantwoordelijkheid bij de mensen zelf. Ook tegenwoordig zijn er nog een hoop mensen die blind op adviseurs varen. Hoeveel procent zal zijn hypotheekakte echt gelezen hebben voor tekening?

@anoniem: dan heb je toch echt iets anders gedaan dan de gemiddelde markt/belegger.

Ik ben pas een paar maanden geleden begonnen met beleggen (ik ben 45+). Geen grote bedragen, maar iedere maand een vaste inleg in NT fondsen via ABN AMRO. Ik ben geen risico nemer,, dus vandaar deze keus. Ik moet zeggen, met dank aan jouw blog, je hebt mij geïnspireerd. Ik krijg ook steeds meer het idee dat bedrijven steeds meer voor de aandeelhouders zorgen, dan voor hun klanten en personeel. Kijk bijvoorbeeld naar Unilever afgelopen week. Dus ja, ik doe er nu zelf ook aan mee, maar je moet toch iets om op lange termijn je financiële situatie te beïnvloeden. I

Hey Groeigeld,

Leuke vraag! Ik beleg nu al meer dan 10 jaar en zeker de eerste jaren ging het slecht. Teveel handelen, teveel emoties, allemaal garantie voor verlies. Alleen omdat ik het zo`n intrigerende wereld vind ben ik blijven beleggen. Het is sinds een paar jaar dat ik echt de kracht van dividendbeleggen heb ontdekt.

Bij mij ook geen paniek meer bij heftige koersdalingen. Laat maar komen, ik koop wel bij!

@Mina: fijn dat ik je heb kunnen inspireren! Of je nu kleine of grote bedragen belegt, in een ETF of fonds, bedrijven kijken nu eenmaal naar omzet, winst en uitkering naar aandeelhouders. Of dat nu positief is of niet, als particuliere belegger kun je er prima op meeliften door gewoon lange tijd mee te deinzen op de koersgolven. Goed dat je daarmee zelf je eigen toekomst wilt beïnvloeden.

@Martijn: precies, het is net hoe je ernaar kijkt en ervan wilt leren. Het is een interessante wereld om te volgen, vind ik zelf ook.

Gestart in 2017 en still going strong. Pijnlijke lessen nog steeds aan het leren (dank aan AT&T en Phillips) maar altijd nog flink in de plus en groeiende.

Ik lees ook met veel plezier je blogs! Zelf ben ik ooit in n Aegon Hypotheek Polis gestapt zonder überhaupt de risico’s te kennen. Bleek achteraf n woekerpolis, gelukkig deed de waardestijging van mijn huis bij verkoop toen veel goed, het had slechter kunnen aflopen. Consumenten worden volgens mij nu beter beschermd tegen de risico’s van financiële producten, hoewel ieder natuurlijk met zijn of haar eigen “gezond verstand” keuzes maakt. Afijn, nu 50+ en ik beleg alweer bijna 10 jaar, maandelijks ca 300 euro. Via De Giro bouw ik n portefeuille op in ca 15 dividend aandelen en REITs (oa Caterpillar, Iron Mountain en BHP Billiton), 3 ishares ETFs (S&P500, Europe, Global Infrastructure) en ik heb n paar “groei” aandelen, Rivian, Pharming, Avantium en Savannah Energy. Zodra ik n bepaald aantal aandelen heb opgebouwd, ga ik uitsluitend verder in de ETFs. Jaarlijks herijken als nodig. Hopelijk kom ik dan op n leuk bedrag uit rond mijn 65e als extraatje naast pensioen.

@Mr. Robot: goed zo! Gewoon blijven zitten, dan groeit het vanzelf verder.

@Leon: dankje! Consumenten worden nu gelukkig beter beschermd. Al was de eerste zin van mijn hypotheekadviseur vorig jaar nog "laten we eerst even kijken hoeveel je maximaal kunt lenen". Blijkbaar is het lastig om af te leren.

Je aanpak klinkt trouwens stabiel, dat komt wel goed met dat extraatje.

Een reactie posten