Wij hebben nog nooit belasting betaald na onze jaarlijkse belastingaangifte. Niet dat we het ontdoken hebben, het was nooit nodig. Laat ik het uitleggen. Mijn vrouw heeft een soort ZZP-pensioen, waarbij ze maandelijks zelf pensioen moet inleggen. Daarvan kunnen we bij de belastingaangifte een deel terugvragen. Gecombineerd met ons spaargeld, het heffingsvrije vermogen in box3 (€57k per persoon in 2024) en wat teveel betaalde loonbelasting, kwamen we nog nooit aan de grens om belasting te betalen. We kregen altijd geld terug. Daarom vond ik de jaarlijkse belastingaangifte nooit erg om te doen :-)

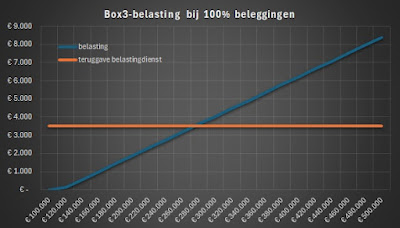

Echter, met de stijgende koersen groeit ook de waarde van onze beleggingen. Samen met de nieuwe box3-belasting, betekent dat meer box3-belasting (voor eerdere posts over de nieuwe box3-aanpak en impact op onze plannen, zie hier en hier). Er komt dus een moment waarop de box3-belasting groter wordt dan wat we aan teruggave krijgen. Op dat moment moeten we dus voor de eerste keer belasting betalen na onze belastingaangifte. Mijn vraag is nu bij hoeveel vermogen dat moment is. Dat vind ik handig om te weten, zodat ik niet voor een verrassing kom te staan (handig moment voor een potje).

Tijd dus voor een ouderwetse rekensom. Over 2023 kregen we €3500 terug van de belastingdienst, laat ik dat even als referentie nemen. De vraag is dus: bij hoeveel vermogen moeten we meer dan €3500 aan box3-belasting betalen?

Eerst de berekening voor box3-belasting (ik laat schulden even buiten beschouwing, deze hebben we niet):

- Je berekent je totale vermogen.

- Daar haal daar je heffingsvrije vermogen (€114k voor fiscale partners) vanaf. Dat is je grondslag sparen en beleggen.

- Deze grondslag deel je door je totale vermogen. Dit noemen ze je "aandeel in rendementsgrondslag".

- Bereken je rendement uit sparen (spaargeld x 1,03%) en beleggen (beleggingen x 6,04%) en tel dat bij elkaar op. Dit is je belastbaar rendement.

- Vermenigvuldig dit rendement met 36% (tarief 2024).

Yep maar ingehouden dividend belasting verzacht de pijn

BeantwoordenVerwijderen@anoniem: dat klopt helemaal. Die had ik hierboven nog niet genoemd, maar is ook een onderdeel van de teruggave.

Verwijderen...en als je maar een half miljoen aan box 3 vermogen hoeft te hebben, omdat je zuiniger leeft, betaal je dus ook veel minder belasting. Dat pleit wel voor "minder uitgeven" in plaats van "meer gaan verdienen/meer gaan investeren". Nou ja, en ach, zolang je waarschijnlijk gemiddeld 7% rendement maakt op je beleggingen en er "maar" ongeveer 1,9% van hoeft af te staan aan belastingen, ben je ook als miljonair niet beklagenswaardig.

BeantwoordenVerwijderen@Petra: zeker, het mes snijdt al aan twee kanten als je kunt besparen. En je hebt minder nodig én je kunt meer sparen/investeren om je doelen te behalen. Daar komt dit derde voordeel ook nog eens bij.

VerwijderenGoed punt!

VerwijderenIk moet over 2024 voor het eerst belasting betalen over box 3… Slik!

@mevrouw Hoefnix: dat betekent aan de positieve kant ook dat je goed aan het beleggen/sparen bent ;-)

VerwijderenM.i. lijkt het me een appels met peren vergelijking. Het feit blijft dat je boven de (2024) 117.000 euro (2 pers) vermogensrendementsheffing betaal en je dus inteert op het bedrag wat je terug krijgt.

BeantwoordenVerwijderen@Meer door minder: het is niet zozeer als vergelijking bedoeld, meer als berekening wanneer de vermogensbelasting boven een bepaald bedrag komt (in ons geval de teruggave). Maar eens, boven de drempel moet je gewoon betalen.

VerwijderenLeuke rekensom, ik ben alleen bang dat tegen de tijd dat je €1MIO belegd vermogen hebt, het belastingsysteem is aangepast. Dat neigt steeds meer naar werkelijk behaald rendement, alleen vergeet iedereen daar de inflatie in mee te nemen. Ik heb voor mezelf daarom het volgende rekensommetje gemaakt over de afgelopen 5 jaar.

BeantwoordenVerwijderenIk begin op 1 januari 2019 met één miljoen. Ik tel er mijn procentueel behaalde koerswinst bij op en haal er de inflatie vanaf (CBS). Dan tel ik er 2,5% dividend bij op en haal er 2% box3-belasting vanaf. Dus naar einde jaar +/+koerstwinst -/-inflatie +/+dividend -/-belasting.

Het resultaat van deze rekensom (slechts een grove benadering) is dat ik nu, november 2024 €1.040.300 zou hebben. Dat is mooi, want ik zou niets verloren hebben aan inflatie (en die was gemiddeld 3,93%). Maar het zou ook geen vetpot zijn geweest, ondanks alle geluiden in de media. Het is natuurlijk erg kort door de bocht gerekend maar best een aardige indicatie.

Wat nu als ik elk jaar 35% had betaald op gerealiseerd rendement en verliezen in het volgende jaar mag verrekenen? Dan zou ik nu een portefeuille van €1.017.000 euro hebben. 17.000 euro winst over een periode van zo'n 5 jaar :-(

Mijn berekeningen zijn slechts een benadering. Maar reken het zelf maar eens door :-). Alle krantenartikelen ten spijt, valt het mij erg tegen hoe makkelijk je geld verdient met kapitaal. Als middelmatige belegger betekent rentenieren met €1MIO aan beleggingen voor mij gewoon interen, hoe zuinig ik ook leef.

@Quint: interessante berekening die je maakt. Het verschil van €23k kom niet alleen uit inflatie, maar ook door de belasting op werkelijk rendement. Doordat een groepje ontevreden spaarders hun gelijk moest halen, betalen we in de toekomst helaas veel meer belasting.

VerwijderenMaar goed, terug naar je berekening. De inflatie telt wel degelijk mee, alleen raakt het niet iedereen. Persoonlijk hebben wij relatief weinig last van inflatie doordat we opletten wat (en waar) we kopen. Hoe dan ook blijft het een interessante berekening, die ik ook eens ga doen. Bedankt voor het idee.

@Quint, als toevoeging: omdat ik je aanpak interessant vond, heb ik net zelf ook de berekening gemaakt, maar ik kom op hele andere getallen uit (ik vond eerlijk gezegd de €40k winst over 5 jaar al wat weinig). Even wat opgezochte getallen voor koerswinst (S&P500, zie price return op https://nl.wikipedia.org/wiki/S%26P_500) en CBS inflatie:

Verwijderen2019: 28,9% en 2,6%

2020: 16,3% en 1,3%

2021: 26,9% en 2,7%

2022: -19,4% en 10%

2023: 24,2% en 3,8%

2024: 26,5% en 3,2%

Als ik hierbij 2,5% dividend optel en 2% box3-belasting afhaal, kom ik op € 1.943.342 in 2024. Als ik 35% box3-belasting reken over de koerswinst, kom ik op € 1.407.057 in 2024. Een flink verschil door andere box3-belasting, maar dat is logisch.

Ik heb een potje voor de jaarlijkse belastingen, waar maandelijks automatisch geld naartoe gaat. Hier betaal ik de box3-, gemeente- en waterschapsbelasting van. De dividendbelasting verzacht de pijn enigzins. Maar deze bedragen haal ik ook uit hetzelfde potje om weer te investeren.

BeantwoordenVerwijderen@Willem: zo wil ik dat ook doen als we boven de grens uitkomen om belasting te betalen. Alleen zal het potje flink moeten groeien als de koerswinsten flink gestegen zijn.

Verwijderen@Quint en @Groeigeld: als je werkelijk gaat rentenieren en geen box 1 inkomen meer hebt, dan gaat de algemene heffingskorting af van wat je aan belasting moet betalen in box 3. Dat scheelt dan toch wel weer wat, waarschijnlijk scheelt het een paar duizend euro aan belasting per jaar.

BeantwoordenVerwijderen@Petra: goede tip! Dat scheelt inderdaad weer een mooi bedrag.

VerwijderenDe boxen houden we hier gescheiden, dat doet de belastingdienst immers ook. Daardoor konden we de eerste paar jaar de ingehouden buitenlandse dividendbelasting niet terugkrijgen. We moesten wachten tot er een box 3 heffing tegenover stond wat inmiddels het geval is.

BeantwoordenVerwijderen@Henk: hoe bedoel je dat? Aan het einde van je belastingaangifte wordt een tekort/teveel van box1 gewoon opgeteld bij een tekort/teveel van box3.

VerwijderenHet klopt dat je een saldo in box 1 met box 3 kan verrekenen binnen de aangifte. Voor dividendbelasting is de behandeling echter afhankelijk of dit binnenlands of buitenlands is. Ingehouden Nederlandse dividendbelasting wordt altijd verrekend. Echter de buitenlandse dividendbelasting wordt aangemerkt als 'belasting ter voorkoming van dubbele belasting'. Daar is volgens de belastingdienst pas sprake van wanneer je vermogen hoog genoeg is om box 3 belasting te betalen. De verrekening van buitenlandse dividendbelasting kan niet leiden tot een negatief bedrag aan box 3 belasting. Een eventueel niet verrekend saldo wordt dan doorgeschoven naar een volgend jaar.

BeantwoordenVerwijderen@Henk: nu snap ik wat je bedoelt. Bij verrekening van buitenlandse dividendbelasting mag je per jaar inderdaad niet meer verrekenen dan de verschuldigde box3 belasting. Ik heb zelf maar inmiddels een overzichtje gemaakt van verrekening over jaren.

Verwijderen@Groeigeld @Petra @Quint houd er rekening mee dat wanneer in de toekomst box 3 vermogen naar werkelijk rendement wordt berekend er ook geen heffingskorting meer mag worden toegepast.

BeantwoordenVerwijderen